| Cewer89 | Дата: Понедельник, 17.02.2014, 10:58 | Сообщение # 1 |

|

Сержант

Группа: Проверенные

Сообщений: 38

Награды: 0

Репутация: 0

Статус: Offline

|

Суточные в 2014 году

Суточные выплачиваются командированному работнику за каждый день нахождения в командировке. Согласно статье 168 ТК РФ их размер определяется работодателем самостоятельно. Однако для целей налогообложения суточные учитываются в размерах, предусмотренных НК РФ.

С 1 января 2008 года в Налоговом кодексе РФ (далее – НК РФ) появилась новая норма законодательства, устанавливающая размер суточных необлагаемых НДФЛ. Такие изменения в абзац 10 пункта 3 статьи 217 НК РФ с указанной даты внес Федеральный закон от 24 июля 2007 года №216-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации».

Согласно этим изменениям суточные освобождаются от налогообложения НДФЛ в размере 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и 2500 рублей за каждый день нахождения в заграничной командировке.

Суточные, превышающие законодательно установленную норму, так же включаются в доход работника, подлежащий обложению НДФЛ в соответствии со статьей 224 НК РФ по налоговой ставке 13%.

Для расчета норматива по ЕСН и прибыли ничего пока не изменилось, так как законодательство не утвердило новые нормативы по командировкам. До сих пор действует Постановление №729, по которому норматив на командировку внутри РФ 100 рублей за сутки.

Пример.

Предположим, что организация отправляет работника в служебную командировку сроком на 5 дней. Работнику выплачены суточные в сумме 4000 рублей, из расчета 800 рублей за каждый день нахождения в командировке.

В целях определения налоговой базы по налогу на прибыль организация признает доходы и расходы по методу начисления.

В рассматриваемом примере суточные в соответствии с нормами бухгалтерского стандарта ПБУ 10/99, формируют расходы по обычным видам деятельности организации и включаются в себестоимость реализованной продукции (работ, услуг).

Расходы по обычным видам деятельности признаются в том отчетном периоде, в котором имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления.

При методе начисления датой осуществления командировочных расходов признается дата утверждения авансового отчета.

В бухгалтерском учете расходы на командировки отражаются на счете 26 «Общехозяйственные расходы», 44 «Коммерческие расходы» в корреспонденции со счетом 71 «Расчеты с подотчетными лицами».

В целях исчисления налогооблагаемой базы по налогу на прибыль суточные принимаются в пределах норм, установленных Правительством Российской Федерации и относятся к прочим расходам, связанным с производством и реализацией.

Норма суточных установлена Постановлением №93 и составляет 100 рублей.

Так как в рассматриваемом примере, работник направлен в командировку на 5 дней, то при исчислении налоговой базы по налогу на прибыль в составе прочих расходов, связанных с производством и реализацией учитываются суточные в размере 500 рублей (100 рублей х 5 дней).

Сумма суточных сверх норм не учитывается при определении налогооблагаемой базы по налогу на прибыль на основании статьи 270 НК РФ.

В соответствии с пунктом 3 статьи 217 НК РФ при компенсации работодателем работнику расходов на командировки в доход, подлежащий налогообложению НДФЛ, не включаются суточные, выплачиваемые в пределах норм, установленных в соответствии с действующим законодательством.

Суточные сверх норм, включаются в доход работника и подлежат налогообложению НДФЛ.

Организация, в которой работает данный работник, выступает налоговым агентом по НДФЛ, напомним, что плательщиками НДФЛ являются работники организации, то есть физические лица, а организация обязана исчислить, удержать из доходов физического лица сумму налога и перечислить ее в бюджет. Сделать это организация должна, при выплате очередной заработной платы данному работнику.

|

| |

| |

| Cewer89 | Дата: Понедельник, 17.02.2014, 11:00 | Сообщение # 2 |

|

Сержант

Группа: Проверенные

Сообщений: 38

Награды: 0

Репутация: 0

Статус: Offline

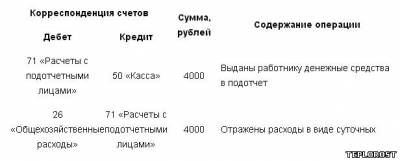

| В учете эти операции отразятся следующим образом:

Здесь нелишне будет напомнить о требованиях ПБУ 18/02 об обособленном отражении в аналитическом учете сумм сверхнормативных суточных.

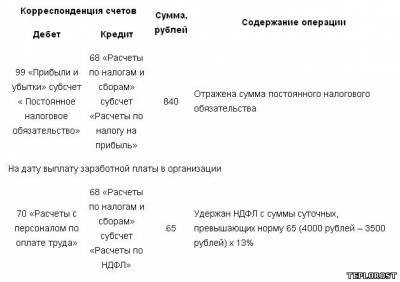

Превышение фактически произведенных расходов в виде суточных, учитываемых при исчислении бухгалтерской прибыли, над расходами, принимаемыми для исчисления налогооблагаемой прибыли приводит к образованию постоянной разницы, с возникновением которой (4000 рублей – 500 рублей = 3500 рублей) в бухгалтерском учете организации признается постоянное налоговое обязательство (3500 рублей х 24% = 840 рублей). Постоянное налоговое обязательство представляет собой сумму налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Данная сумма в бухгалтерском учете отражается следующим образом:

ПРОЧИЕ РАСХОДЫ

К прочим расходам при командировках на территории России можно отнести:

- расходы по оплате услуг связи;

- дополнительные услуги, связанные с наймом жилья (в том числе бронирование номера);

- расходы на получение и регистрацию заграничного паспорта;

- расходы на получение визы;

- сборы за услуги аэропортов;

- комиссионные сборы;

- расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту;

- другие расходы.

|

| |

| |

| EvgeniiVictorovich5 | Дата: Пятница, 07.02.2020, 13:55 | Сообщение # 3 |

|

Рядовой

Группа: Пользователи

Сообщений: 1

Награды: 0

Репутация: 0

Статус: Offline

| А на двадцатый год почитайте сколько сейчас. И кто сейчас оформляет полезно будет, узнаете там, что по документам тоже, какие будут нужны

https://trudinsp.ru/razmer-sutochnyh-v-komandirovke.html

|

| |

| |